投資家への道 11日目。前回どういった投資信託を購入するべきなのかまとめましたが、今回はどのように購入するべきか検討したいと思います。

本記事のまとめは以下のとおりです。

本記事のまとめ

- 長期的に積み立てていく方法として、ドルコスト平均法とバリュー平均法があるので、自分に合ったほうを選ぶこと

- ドルコスト平均法は、月々定額購入していく方法

- バリュー平均法は、目標額に足りない金額分を購入するする方法

- 売却方法は、一定の割合または額を切り崩していく方法や一気に現金化する方法などがある。購入方法だけでなく、どうやって切り崩していくのかもイメージをしっかり持ちましょう。

今日の流れは以下のとおりです。

TOC

おさらい

前回から初心者向けの投資信託は下記の特徴のあるものを候補にしました。

- 全世界の株式市場に投資

- インデックス型

- 手数料が低い

インデックス型の投資になりますので、基本的に世界経済の状況に基準価格が左右されます。現状だとコロナの影響もあり、先行きは暗いのが実情です。その状況下でも投資信託を始めるなら、どうする?ということを開設していきたいと思います。

いつも掲載している通り、私の投資方針は以下のとおりです。

- 長期投資

- 約15年後に給与に強く依存しないことを目指す

- 余剰式を用いて投資するので、ある程度リスクのある投資を行う

投資信託の長期的な購入方法

投資信託を長期的に購入するとなると基本的には積み立てていくことが基本となります。その中でも有名なドルコスト平均法とバリュー平均法について解説してきます。

ドルコスト平均法

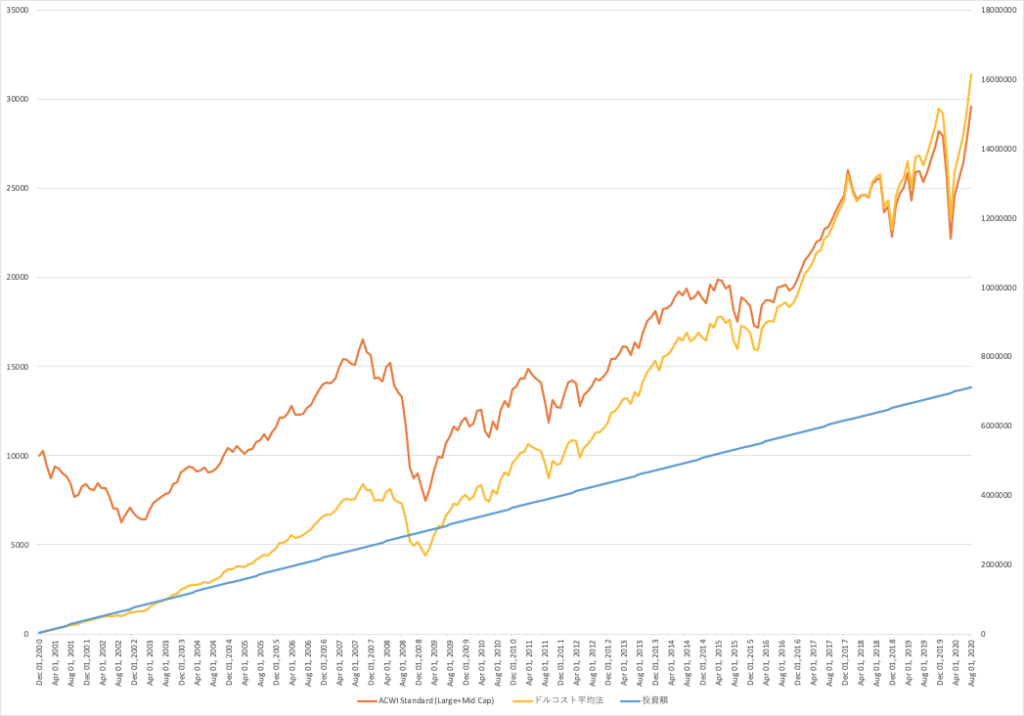

ドルコスト平均法の手法は簡単です購入したい投資信託商品を毎月同額購入していくだけです。つみたてNISAなどと相性が良く、月33,333円ずつ商品を刈っていく方法です。例えば、MSCIオール・カントリー・ワールド・インデックスに連動する投資信託に投資したとします。オレンジ(左Y軸)がインデックスを表し、青いグラフ(右Y軸)が投資につぎ込んだ資金、薄いオレンジ(右Y軸)がその時の資産評価額です。分配金を全く考慮していないので、もう少しパフォーマンスがよくなるはずです。ただ、ここから読み取れるのは、当然ですがインデックスの指標に沿ったパフォーマンスになるので、長期的に世界経済が上昇することを前提に考えられています。リーマンショックあたりでは、今まで積み立てていた資産の評価額が大幅に減少し緩やかに元に戻っていることがわかると思います。このように、長期的かつ定期的に積み立てることでリスクを分散をしているものの、そもそも経済が上向きでないと全く役に立たない手法になります。始めるのは簡単ですが、やめ方が難しいのも特徴です。

バリュー平均法

バリュー平均法は、自分が目指している金額に足りない分だけ購入する手法です。

例えば、年36万円を投資に充て、年3%のパフォーマンスを期待したプランを立てたとします。その場合、1年目の末に36万の投資信託商品を購入し、来年末には期待値が73.8万円ということになります。

- 基準価格が上がり、40万円になっていた場合には、73.8万円に足りない33.8万円分購入

- 基準価格が下がり30万円になっていたとすると、73.8万円に足りない43.8万円購入

ということになります。つまり、この方法は確実に目標に達成する手法ではあるものの、ある程度の余剰資金がないとこの手法を守り続けるのは難しいという特徴があります。

結局どっち?

正直どちらの方法もインデックス投資しているため、世界経済が上向くことが大前提となってますので、経済状況に合わせてどちらかを選ぶというようなものではありません。どちらかというと、自分に合った投資手法を選ぶ必要があります。私は目標に届かない場合には、資金をつぎ込むといった余剰資金をもっていくよりは、定期的に積み立てていく方が生活にあってますので、ドルコスト平均法が個人的には好みです。

売却方法

次に売却方法です。積み立てた資産の売却方法は買うことよりも難しいと言われています。購入方法は上記の方針さえ決めれば、ロボットのように取引していけばよいのですが、資産を売却し始めるのはタイミングが重要となり、大変むずかしいです。以下考えられる手法について話します。

ある一定の割合を切り崩す

決めていた年齢になった時点から、ある一定の割合を切り崩していく手法です。例えば、60歳から年間約4%切り崩していくとすると、最低でも25年間は切り崩すことができ、85歳までは毎年4%不労所得があるというモデルです。メリットとしては、85歳までは不労所得があることが補償されているという点で、デメリットは基準価格によって年間使える金額が変わるという点です。

ある一定額切り崩す

決めていた年齢になった時点から、ある一定の額を切り崩していく手法です。例えば、60歳から年間約40万円切り崩していくといった手法です。メリットは、年間決められた金額が入ることを期待でき、生活費などにも当てやすい点です。しかし、デメリットとしては、基準価格によってはすぐに底を尽きてしまう可能性があるという点です。

全部売却し、元本保証型の資産に変える

決めていた年齢になった時点ですべて売却し、現金として保有する。または、元本保証型の資産に変えるという方法です。メリットは、資産金額が最初の時点で確定し、今後の計画が立てやすい点です。デメリットは、売却のタイミングを図るのが難しいという点です。

どの売却方法がいいのか?

いくつか売却方法を紹介しましたが、どれも一長一短です。しかし、一般的におすすめされているのは一定の割合を切り崩していく手法です。理由は、投資信託が年率3-4%程度で成長されるならば、20年経っても底をつきる可能性がかなり低いからです。一定額切り崩していく方法においても、期待される成長率をベースに切り崩す額を決定すれば、同様に底を尽きる可能性が低いです。

投資を初める段階で、売却方法まで考えるのはちょっと早計かもしれませんが、投資信託を積み立てるということは、最終的にどう売却するかも重要になりますので、しっかり理解していただけると幸いです。

まとめ

投資信託の購入方法と売却方法について触れました。個人的には、ドルコスト平均法で積み立てていき、ある年から一定の割合で切り崩していくのが一番あっているかなと思います。経済や相場のセンスがある方などは、もっと自分にあった買い方や売り方を試すのも良いかと思います。

投資をこれから始めるという人に少しでもお役に立てば幸いです。