確定申告をするにあたって、改めてESPPに関する税のまとめをしておこうと思います。

今日伝えたいのは以下の図で全てです。

もし、他の記事に興味があればそちらを御覧ください。

ESPPって何?やったほうが良いの?

ESPPって何?やったほうが良いの?

ESPPのための確定申告方法(画像つき)

ESPPのための確定申告方法(画像つき)

ESPPで株を即売りするべき?3つのメリット・デメリットと実際の利益を解説

ESPPで株を即売りするべき?3つのメリット・デメリットと実際の利益を解説

では、ESPP加入から株を売却するまで各タイミングを順に見ていきます。

TOC

積立

ESPP加入後の給与から1~15%ほど毎月積み立てます。多くの会社で半年間積立を行います。

重要なのは、税が引かれる給与の1~15%程度がもとの手取りから引かれる点です。

手取りが減るため、カツカツの生活をしている場合には注意しましょう。

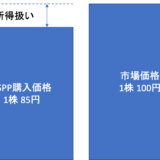

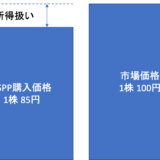

自社株購入

自社株購入時は割引価格分が給与所得となります。

つまり、購入時と同じ年の別の給与所得となります。

この給与所得は一般的に年末調整に含まれず、確定申告する必要があります。

確定申告の場合には、積立で手取りが減ったのにも関わらず納税することとなります。

ESPPの問題は儲けているのにも関わらず、現金化まで時間がかかることですね。。。

配当金

株を購入したあとは基本的に通常の株取引と一緒です。

配当金は配当所得となります。

ただし、多くの場合海外証券口座でこの配当金を受け取ることとなるため、確定申告で申告する必要があります。

株売却

最後に株を売却時の譲渡益です。

売却時の価格が購入時より高い場合には、下記の通り譲渡益となります。

配当金と同様に確定申告が必要となるでしょう。

ちなみに、価格が購入時より低い場合には、損失として計上します。

この損失は、同じ年の配当金や次年の譲渡益と配当金と相殺できるので、結局確定申告が必要となるでしょう。

まとめ

ESPPの各ポイントでどういったお金の処理が行われるか簡単にみてきました。

ESPPを行うにあたって抑えておきたいポイントは以下のとおりです。

- 確定申告が必要になること

- 手取りが減ること

- 確定申告時には多くの場合で納税が必要になること

- 積み立てたお金が現金化するのは株が売却されたとき

ESPPに関する他の記事もありますので、是非そちらも御覧ください。

ESPPって何?やったほうが良いの?

ESPPって何?やったほうが良いの?

ESPPのための確定申告方法(画像つき)

ESPPのための確定申告方法(画像つき)

ESPPで株を即売りするべき?3つのメリット・デメリットと実際の利益を解説

ESPPで株を即売りするべき?3つのメリット・デメリットと実際の利益を解説