外資系に勤めていると、ESPP(Employee stock purchase plan)という制度があり、活用されている方が多いかと思います。今回は、ESPPをして得をしたいけど、タイミングを見計らって売買するのが苦手なので即売りしたいという人向けにメリット・デメリットを解説したいと思います。また、利益率についてもまとめたので、参考にしていただけると幸いです。

各メリット・デメリットは以下の見出しのとおりです。詳しい説明は各項目をご覧ください。

めんどくさがりやだけど、損もしたくない人にESPP即売りをおすすめします。

TOC

ESPP即売りとは?

ESPPはEmployee Stock Purchase Planの略です。直訳すると、従業員が自社株を買うという制度で、一般に取引するよりも下記の点で異なります。

- 株を買うために給料から一定の割合を積み立てる

- 自社株を買う時期が決まっている

- 購入時は市場より安い価格で購入できる

- 役職によっては売却する時期が決まっている

このように通常の取引方法で株を買うよりも安く変えるので、多くの外資系企業に勤めている人が利用するか検討しています。ESPPを利用する前に知っておくべきことを以下にまとめているので、よかったら参考にしてください。

ESPPって何?やったほうが良いの?

ESPPって何?やったほうが良いの?

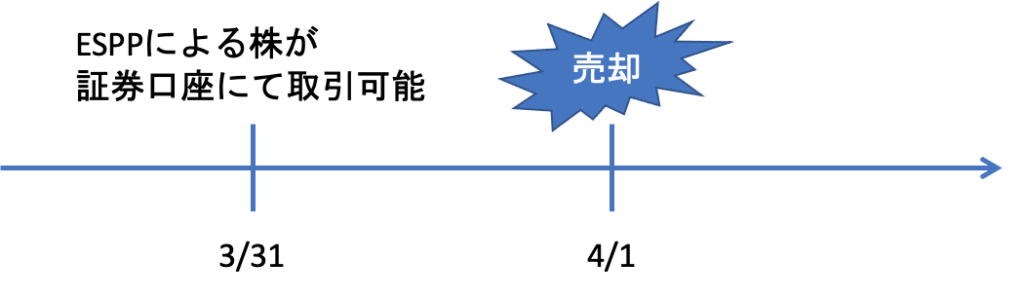

では、そのESPPの即売りとは何でしょうか?先程の説明にある通り、自社株を購入するタイミングが決まっています。下記の図を例に取ると。

- 3/31に自社株買いを行い、証券口座で株が取引可能

- 翌日4/1に売却をする

これが、ESPPの即売りで、ESPPの売却が可能となった直後に売却することを指します。続いて、この手法を利用するメリットとデメリットについて解説します。

ESPP即売りをするメリット

ESPP即売りの3つのメリットは以下のとおりです。

株価に左右されず安定した利益を得られる

自社株買いをした直後に売却を行うため、売却までの約1日の間に株価の変動があったとしてもその差が小さいということを利用して、安定的に利益を確保ができるという点です。残念ながら米国株にはストップ安と呼ばれる、値幅制限がないため、運悪くその日に暴落した場合には、損失が発生するリスクもあります。

また、取得直後に売却という手法を心がけることで、システマチックに処理ができます。タイミングを見計らって取引をするとなると、会社の経営状況だけでなく、マーケット全体の動きなども考慮する必要があり、めんどくさいです。

給料からの天引きなので、無駄遣いせず貯金ができる

ESPPという制度を利用することで、擬似的に給料から天引して毎月積み立てができます。銀行口座にあるお金をすべて使ってしまうという人でも、ESPPを利用すれば貯金ができるようになるかもしれません。(もちろん、株を売却したお金まで使ってしまう人にはメリットではありませんが。)

確定申告時の税金支払を別途用意する必要がない

即売りをするので、確定申告の税金支払までに現金化ができます。ESPPの購入時に発生した利益は給与収入扱いとなり、売却するしないに関わらず年度末に税金を払う必要があります。一定の貯金がある人にはメリットにならないかもしれませんが、銀行残高が底をついている人には安心できる点です。

ESPP即売りをするデメリット

続いて、ESPP即売りの3つのデメリットは以下のとおりです。

株価が上昇した場合の利益を得る機会を失う

即売りをするため、株価が上昇した場合の利益を得られる機会を失います。それにより、安定した利益は得られるものの、莫大な利益を得ることもできないことがデメリットです。株式の取引に知識がある人ならば、即売りせずにタイミングを見計らって売るというのも一つの手でしょう。

とはいえ、一般的に下記のようなリスクがあるので気をつけてください。

- 購入時の利益にかかる税金はは売却価格に関わらず支払う必要がある

- 株価の下落による元本割れのリスク

- 株価が上昇していると、まだ上昇すると思ってしまい、売却すること自体難しい

確定申告をする必要がある

ESPPを利用することで、確定申告を自身でする必要があります。これくらいのことで、税理士に頼むのももったいないので、自分でやる人が多いと思います。年に1度ですが、それなりに面倒です。確定申告の際には、下記も参考にしてください。ちなみに、RSUなどの別の制度によりそもそも確定申告が必須の人には、こちらはデメリットになりません。

ESPPのための確定申告方法(画像つき)

ESPPのための確定申告方法(画像つき)

売買に関する手続きが煩雑でめんどくさい

最後に、売買に関するデメリットです。ESPPを利用する際に、海外の証券口座を利用する必要があります。証券口座を持ってない人からしたら、日本の証券口座で取引するのでさえハードルが高いのに、海外の証券口座なんてどれくらいハードルが高いことか。簡単にどういった点でめんどくさいのかまとめました。

- 国際送金の仕組みが難しい

- 売却の仕方がわかりにくい

- 大抵は、英語での問い合わせのみ

- 米国に対する税金免除のための書類提出が必要

実際にどれくらいの利益(率)?

上記のメリット・デメリットを考慮した上で、ESPP即売りをしようという方向けに実際のところの利益(率)をまとめました。本当にざっくり計算ですので、参考程度に使用していただけると幸いです。

| 年収(円) | 500万円 | 700万円 | 1000万円 | 1300万円 | 1500万円 |

|---|---|---|---|---|---|

| ESPP購入にあてる費用(円) | ¥ 500,000 | ¥ 700,000 | ¥ 1,000,000 | ¥ 1,300,000 | ¥ 1,500,000 |

| 購入後の資産額(ドル) | $ 5,446.62 | $ 7,625.27 | $ 10,893.25 | $ 14,161.22 | $ 16,339.87 |

| 手数料考慮後の資産額(円) | ¥ 578,007 | ¥ 811,122 | ¥ 1,160,795 | ¥ 1,510,469 | ¥ 1,743,584 |

| 税引き前 利益(円) | ¥ 78,007 | ¥ 111,122 | ¥ 160,795 | ¥ 210,469 | ¥ 243,584 |

| 税引き後 利益(円) | ¥ 62,405 | ¥ 88,898 | ¥ 123,812 | ¥ 141,014 | ¥ 163,201 |

| 利益率(%) | 12% | 13% | 12% | 11% | 11% |

どうでしょうか?かなりラフな計算ではあるものの、10%強の利益が得られているのがわかるとおもいます。ただ、実際の利益は6万~16万程度なので、様々な手間を考えてもやる価値があるかどうか考える必要があると思います。

利益の算出には下記の点を考慮しました。

- 為替レートは1ドル108円

- ESPPに当てる費用は給料の10%

- 購入時の為替手数料は0円

- 自社株をマーケットの価格より15%割引で購入したと仮定

- 売却時の手数料は$25

- 売却時に1%の株価低下

- 売却時の為替手数料は1ドルあたり1円

- 海外の外貨受け取り手数料を2000円

- 所得税は年収をベースに20%から33%を適用

まとめ

ESPP即売りのメリット、デメリット、実際の利益について説明しました。ESPPをかれこれ約10年使用している私でさえ、実際の売買を行う際はとまどうことがありますし、見慣れない英語に困ることがあります。こういったことに時間を割きたくない人は、そもそもESPPをせず別の方法で投資するのも良いと思います。

私は、めんどくさがりやだけど、損もしたくない人にESPP即売りをおすすめします。

以上、色々メリット・デメリットを考慮した上でESPPを検討してください。